鈦合金產業鏈中游包括中航重機、三角防務、派克新材、航宇科技等航空航天鍛造企業。原材料仍是產業鏈中游企業成本的最大組成部分,如三角防務模鍛件業務直接材料成本占 比為 70.45%,航宇科技航空鍛件業務原材料成本占比為 83.28%。由于三角防務的模鍛件主要為機身鍛件,采用鈦合金的比重更高,而航宇科技主做航發環鍛件,因此其高溫合金的成本占比或高于鈦合金。

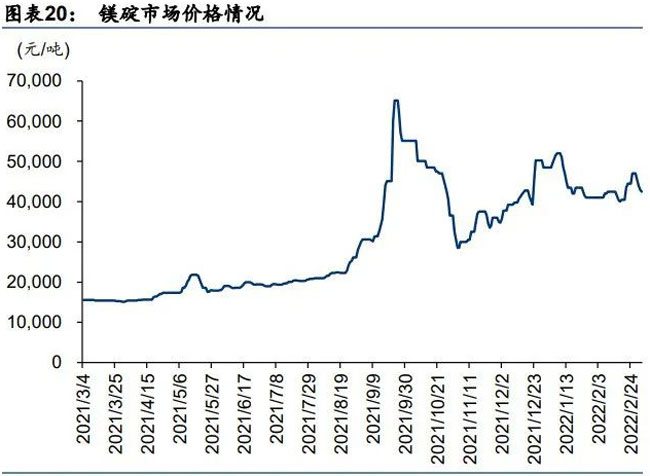

從西部超導單季度毛利率水平可以看出,上游原材料漲價的影響暫未體現在公司利潤表層面,或是由于公司對原材料成本的計價采用了移動加權平均法,我們判斷22年一季度和二季度可能會受到海綿鈦成本上升帶來的短期毛利率承壓,全年來看隨著上游軍品海綿鈦企業產能擴充及全流程海綿鈦產線的完善,軍用海綿鈦價格有望見頂回落,公司全年毛利率或成先低后高的形態。

鈦合金:性質優良的“萬能金屬”,軍民需求快速增長

高性能航空耗材,形成“一超多強”格局

鈦金屬具有低比重和高比強度的特性,其合金在航空航天領域對于提升飛行器推重比有重 要意義,近年來受到廣泛使用。除軍工、航空航天領域之外,鈦合金還較多應用于化工、 冶金、醫療、體育休閑等領域。

鈦產業鏈主要分為有色金屬和化工涂料兩條,有色金屬鏈為:鈦精礦→四氯化鈦→海綿鈦 →鈦錠/鈦合金→鈦材,化工涂料鏈為:鈦精礦→四氯化鈦→鈦白粉。兩個領域上游共用鈦 鐵礦、金紅石等資源。

全球鈦材消費量與航空航天業的發展息息相關。自 2000 年以來,我國鈦材需求主要集中在 中低端的石油化工領域,隨著 2016 年中國“十三五”規劃的制定以及國防軍隊現代化的“三 步走”戰略的更新,航空航天領域用鈦量不斷提升。對于軍用鈦材而言,由于軍工行業的 特殊性,需接受國防科工局監管,采用嚴格的行政許可制度,對產品質量的要求更苛刻, 在鈦材“高均勻性、高純凈性、高穩定性”方面提出更高的要求。2020 年中國鈦材總消費量達 9.4 萬噸,其中航空航天用鈦量約為 1.7 萬噸,占總消費量的 18.4%,根據公司年報/ 鈦工業發展報告,公司 2020 年鈦材產量為 4877/4139 噸,市占率約為 26.5%(取兩種披 露口徑平均值)。我們認為,雖然近年來中國航空航天、船舶制造、海洋工程等高端用鈦占 比持續優化,但是與全球鈦材需求結構相比,高端用鈦占比依舊偏低,未來增量空間廣闊。

2021 年起中國“十四五”規劃和軍隊現代化建設正式進入加速期,航空航天、軍工裝備等高端領域用鈦大幅提升,2020 年中國鈦材總產量為 9.7 萬噸,同比增長 28.9%。從產品組 成上來看,板材為主要產品,產量達 5.7 萬噸,同比增加 47.5%,占據鈦材產量的 59.4%。從供給結構來看,中國鈦材制造企業呈現一超多強的局面。“一超”為中國鈦企龍頭寶鈦股 份(600456 CH),“多強”包括西部超導(688122 CH)、西部材料(002149 CH)等公司。雖然中國高端鈦材制造能力近年來高速發展,但仍無法完全滿足下游軍品鈦材的旺盛需求,部分鈦材仍需從烏克蘭、哈薩克斯坦等國進口。2020 年中國鈦材總進口量達 6139 噸,其中技術要求較高的薄鈦板、片、帶常年處于凈進口狀態,2020 年凈進口 1997 噸,較 2019 年增長 9.5%。

軍用市場:新機置換進行時,高端鈦材市場廣闊

目前中國軍品鈦材主要應用在軍事戰機,軍用戰機中鈦合金主要應用于兩個部位:

1)航空發動機:作為飛機的心臟,發動機不僅要承受極大的應力和高溫,同時還要保證高 推重比(推力/質量)。發動機壓氣機盤、葉片、高壓壓氣機轉子、壓氣機機匣等部件均采用 鈦合金材料。

2)飛機機體及緊固件:鈦在中等溫度下高強度、耐腐蝕、質量輕等特性完美滿足機身用料的要求,起落架部件、大型鍛造機翼結構件、機身蒙皮、隔熱罩等均采用鈦合金制造。同時飛機上采用許多碳纖維復合材料,鈦合金與碳纖維增強的復合材料彈性模量匹配、熱膨脹系數相近;并具有很好的化學相容性,不易發生電位腐蝕。

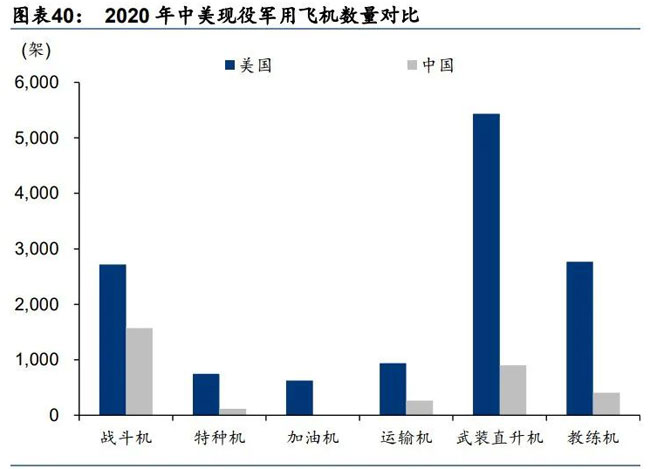

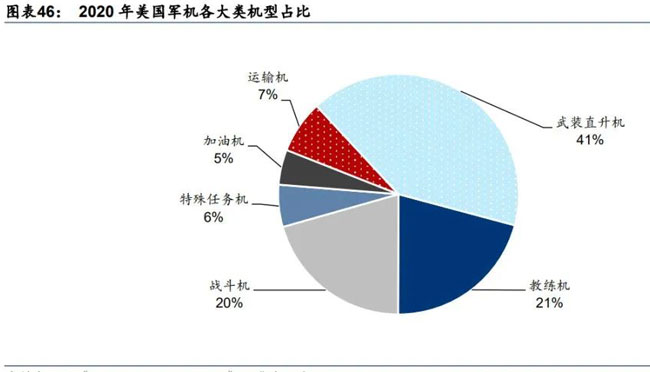

我國軍機在數量上與美國存在較大差距,具有顯著的總量提升需求。軍用飛機是直接參加戰斗、保障戰斗行動和軍事訓練的飛機的總稱,是航空兵的主要技術裝備。據《World Air Forces 2021》統計,截至 2020 年美國現役軍機總數為 13232 架,在全球現役軍機中占比 為 25%,而我國現役軍機總數為 3260 架,在全球現役軍機中占比僅為 6%。按各個細分機 型來看,戰斗機是我國軍機中的主力軍,總數為 1571 架,但數量不到美國同期的 60%,且其他機型的數量都遠落后于美國,具有顯著的總量提升需求。

我國空軍目前正在向戰略空軍轉型,預計未來 10 年帶來軍機需求較大。根據華泰軍工組此前發表報告《航天軍工:大國復蘇,軍工崛起》(2021 年 3 月 5 日),我國 2021-2030 年新增軍機合計約 4940 架。

新戰機用鈦含量更高。根據《航空用鈦合金研究進展》(金和喜等,2014 年 12 月,航空用 鈦合金研究進展),相比三代機 J-10、J-11 系列含鈦量為 4%,四代機 J-20 鈦合金用量達 20%。隨著新機置換的逐步推進,單機高端鈦合金使用占比將顯著提升。

由于高端軍品鈦合金在材料后端損耗率高、成材率低,鈦原材料需求量比實際飛機上用量 更高。這主要來源于:(1)原材料在后期鍛壓或熱處理過程中出現力學性能不達標,造成 報廢(成材率);(2)后期材料加工過程中因切割、深沖等工藝形成邊角料,邊角料可能出 現應力集中或形狀和尺寸不合適,無法繼續使用(損耗率)。雙重因素導致單位重量的軍品 鈦材相較民用鈦材有著更高的鈦坯材需求。根據智研咨詢,殲-10、殲-11、殲-15、殲-16 等三代機單重為 10 噸,鈦合金質量占比分別為 4%、4%、15%、15%。同時,殲 20 為代 表的四代機鈦合金占比提升明顯,約為 20%,飛機單重約為 18 噸。作戰支援飛機、大型運 輸機、武裝直升機、通用直升機的鈦合金占比也分別達到了 5%、10%、5%、10%。結合 智研咨詢對 2021-2030 年軍機增量的預測,以及考慮到高性能鈦合金 10%左右的成材率和 70%左右的損耗率,我們預計 2021-2030 年中國軍用戰機更新換代將釋放 216857 噸左右的機體鈦材需求。

航空鈦合金的主要需求還來自于航空發動機的定期維修換新。目前發動機中鈦合金主要用 在中溫區(低溫區部分使用陶瓷基復合材料,高溫區使用鎳基或鈷基高溫合金),質量占比大約為 30%。此外我們假設發動機的裝配比 1:1.5,即需要 50%的備用發動機。根據《World Air Forces 2021》中對我國 2020 年存量軍用飛機的統計,疊加智研咨詢對我國 2021-2030 年新增軍機數量預測,我們預計到 2030 年我國戰斗機保有量約為 8305 架。

根據相關機構對鈦合金占發動機 30%左右比重的統計,假設發動機維修換新兩年進行一次,年均維修次數 0.5 次,我們預計 2030 年我國軍機數量穩定后,每年軍用航空發動 機的鈦合金總需求量大約在 55049 噸。除軍機機身、航空發動機外,還有導彈等軍用裝備使用鈦合金,其用鈦量不易預測,但我們認為在軍機數量增加的前提下,其攜帶導彈需求 很可能也相應提高,預計其他領域裝備用鈦總需求量也將出現增長。

根據中國有色金屬工業協會鈦鋯鉿分會公開數據,2020 年航空鈦材需求量約為 1.7 萬噸。同時結合上文上測算,2020-2030 年我國軍用飛機機體鈦材需求總量約為 216857 噸,我們假設新增軍機數量每年一致,那么2030 年機體鈦材需求為 21686 噸。2030 年我國軍機數 量穩定后,航空鈦合金市場主要來自發動機維修需求,按照發動機兩年一維修估算,2030 年發動機維修所需鈦合金 55049 噸,2030 年我國航空鈦合金總需求量約為 7.7 萬噸。2021-2030 年我國航空高端鈦材需求量 CAGR 約為 16.3%。

民用市場:亞太地區需求強勁,C919 放量在即

全球客機市場空間廣闊,中國及亞太地區交付預計快速增長。根據中國商飛公司市場預測 年報(2020-2039),2019 年全球噴氣式機隊共有客機共 23856 架。從全球歷史交付量而言,以空客為主的歐洲市場和以波音為主的北美市場占總市場的份額較大,分別占比全球 總份額的 20.27%和 27.99%。中國和亞太地區(除中國)分別占比 16.62%和 16.02%,中 國已成為亞太地區接近半數以上的客機交付國家。預計 2020-2039 年中國及亞太地區將在 民航領域快速發展,占據全球約 41.6%的客機交付量。

據中國商飛預測,2020-2039 年全球將有 40664 架新機交付,價值約 5.96 萬億美元,用于替代和支持機隊的發展。其中,渦扇支線客機交付量為 4318 架,價值約為 0.23 萬億美元;單通道噴氣客機交付量為 29127 架,其占交付總量三分之二以上,價值約為 3.44 萬億美元;雙通道噴氣客機交付量將達 7219 架,總價值約為 2.30 萬億美元。到 2039 年,預計全球客 機機隊規模將達 44400 架,是現有機隊的 1.86 倍。

面對波音、空客公司高度占據市場的既有格局,受益于本土較大的需求空間,預計未來 C919、ARJ21 等機型將保持一定的追趕態勢。根據中國商飛公司市場預測年報(2020-2039),預 計 2020-2039 年中國將累計交付 8725 架新機,其中雙通道客機占 21.41%,共計 1868 架;單通道客機占比高達 68.05%,共計 5937 架;余下 10.54%為 920 架支線客機。2020-2039 年,C919 和 ARJ21 機型市場總規模達到 7320 億美元,約合人民幣超 4 萬億元。